Inkomstskatt i USA – översikt och hur den fungerar

Översikt: Så fungerar inkomstskatt i USA — federal, delstatlig och lokal beskattning, skattesatser, avdrag och deklarationstips för både invånare och expats.

I USA måste man betala inkomstskatt till USA:s regering, de flesta delstater och många kommuner. Detta innebär att människor måste betala skatt till dessa regeringar, baserat på hur mycket pengar de tjänar.

Hur inkomstskatt fungerar i korthet

Inkomstskatt i USA består av flera nivåer: federal (nationell), oftast delstatlig och i vissa fall lokal/kommunal. Systemet är i huvudsak progressivt på federal nivå, vilket betyder att skattesatsen ökar med högre inkomster. Skatt beräknas på beskattningsbar inkomst efter att avdrag och skattereduktioner har gjorts.

Federal, delstatlig och lokal skatt

- Federal skatt: Uppbärs av den federala regeringen och administreras av Internal Revenue Service (IRS). Alla personer som är skattskyldiga i USA brukar behöva lämna federal deklaration.

- Delstatlig skatt: De flesta delstater tar ut inkomstskatt, men nivåer och system varierar kraftigt. Några delstater har ingen statlig inkomstskatt.

- Lokal skatt: Vissa kommuner och städer kan lägga till egen inkomst- eller lokal skatt ovanpå statlig skatt.

Skattesatser och skikt

Federal inkomstskatt använder trappstegsformade marginalskattesatser (skikt). Din totala skatt beror på din beskattningsbara inkomst och din deklarationsstatus (t.ex. ensamstående, gift som deklarerar tillsammans, hushållsföreståndare). Kapitalvinster och vissa inkomster kan beskattas med andra procentsatser.

Avdrag och skattereduktioner

- Standardavdrag: Ett fast avdrag som de flesta skattebetalare kan använda för att minska beskattningsbar inkomst.

- Specificerade avdrag (itemized deductions): Alternativ till standardavdraget för den som har avdragsgilla utgifter som räntekostnader, medicinska kostnader över en viss nivå, välgörenhet med mera.

- Skattereduktioner: Direkt reducerar den skatt du ska betala (t.ex. vissa barnrelaterade skattereduktioner, utbildningskrediter). Vissa är skatteåterbetalningsbara (kan ge återbäring även om skatten blir noll).

Arbetsgivaravgifter, social trygghet och egenföretagare

Utöver inkomstskatt dras ofta payroll-skatter (Social Security och Medicare) från löner. Egenföretagare betalar både arbetsgivar- och arbetstagarandel (self-employment tax) som täcker dessa poster, utöver inkomstskatt.

Inkomsttyper och särskilda regler

- Löner, ränta, utdelningar, kapitalvinster och egenföretagarinkomster beskattas enligt olika regler och kan påverka skattesatsen.

- Utländsk inkomst: Amerikanska medborgare och skattemässiga bosatta (resident aliens) beskattas vanligtvis på sin världsomspännande inkomst, men kan ha rätt till undantag eller kredit för utländsk skatt.

- I vissa fall gäller särskilda regler för icke-residenta personer, internationella skatteavtal och användning av ITIN-nummer.

Deklaration, inbetalning och tidsfrister

- Den vanligaste federala deklarationen lämnas på formulär 1040. Skatteåret är normalt kalenderår och deklarationen för föregående år lämnas vanligtvis senast den 15 april (kan variera vid helgdagar eller särskilda omständigheter).

- Arbetsgivare håller ofta kvar skatt från lönen (withholding). Om för mycket skatt hålls kvar får du tillbaka det som återbäring; om för lite hålls kvar kan du behöva betala in skatt i efterskott.

- Egenföretagare och personer som inte har tillräckligt källskatteavdrag lämnar ofta in uppskattade skatteinbetalningar kvartalsvis.

Vanliga frågor och praktiska tips

- Kontrollera din deklarationsstatus noggrant — det påverkar skattesatser och avdrag.

- Spara dokumentation för inkomster, avdrag och skattereduktioner året runt (lönebesked, 1099-, W-2-formulär, kvitton).

- Använd skattemjukvara eller rådgör med en kvalificerad skatterådgivare (CPA eller skattekonsult) om din situation är komplex.

- Var vaksam på statliga och lokala regler — de skiljer sig mycket mellan olika delstater och kommuner.

Var du kan hitta mer information

För detaljerad och aktuell information om federal skatt är Internal Revenue Service (IRS) den officiella källan. Delstatliga skatteförvaltningar publicerar egna vägledningar och blanketter för respektive delstat. Om du är osäker på din skattemässiga status, särskilda undantag eller internationella frågor, är det ofta värdefullt att söka professionell rådgivning.

Inledning

Inkomstskatten baseras på vad en person tjänar under ett kalenderår - mellan den 1 januari och den 31 december.

När staten tar ut inkomstskatt tar den ut en procentuell andel av en persons inkomst. Denna procentsats kallas inkomstskattesats. Med andra ord är inkomstskattesatsen den del av en persons inkomst som staten tar ut.

USA:s regering och de flesta stater använder progressiva skattesatser. Det innebär att när en person tjänar mer pengar blir hans eller hennes inkomstskattesats högre. Med andra ord, när en person tjänar mer pengar måste han eller hon betala mer skatt.

Varje år delar regeringen in inkomsterna i olika kategorier. Dessa kategorier kallas för skatteklasser. Varje skatteklass omfattar ett inkomstintervall - de lägsta och högsta beloppen som en person kan tjäna för att hamna i den skatteklassen.

Skatteklasser är viktiga eftersom varje skatteklass beskattas med olika skattesatser. Med andra ord måste en person i en högre inkomstkategori betala en större andel av sin inkomst i skatt. Skattesatserna för varje olika skattekategori kallas marginalskattesatser.

Exempelvis är detta 2016 skatteklasser och marginalskattesatser för ensamstående personer:

| Om en person tjänar så här mycket | Staten kan ta ut denna procentandel av deras inkomst |

| $0 - $9,275 | 10% |

| $9,276 - $37,650 | 15% |

| $37,651 - $91,150 | 25% |

| $91,151 - $190,150 | 28% |

| $190,151 - $413,350 | 33% |

| $413,351 - $415,050 | 35% |

| 415 051 dollar och mer | 39.6% |

Alla inkomster beskattas inte med samma skattesats.

Detta innebär dock inte att en person som tjänar 415 051 dollar betalar 39,6 % av hela beloppet i inkomstskatt. Skattesatserna i USA är marginella. Det innebär att olika delar av en persons inkomst beskattas med olika skattesatser.

Om en person till exempel tjänar 9 276 dollar under ett år behöver han eller hon inte betala 15 procent av hela beloppet. De första 9 275 dollar som de tjänar hamnar i den första skatteklassen (0 dollar - 9275 dollar, som har en skattesats på 10 %). Personen betalar den 10-procentiga skattesatsen för all sin inkomst som föll inom den skatteklassen. Personen har bara 1 dollar kvar i inkomst som faller inom nästa skatteklass (9 276 dollar - 37 650 dollar). De behöver bara betala den skatteklassens skattesats på 15 % för den dollarn.

Med andra ord, vad diagrammet ovan egentligen betyder är att 2016, för en enskild person:

| En person måste betala denna skattesats: | För denna del av deras inkomst ENDAST: |

| 10% | Allt mellan 0 och 9 275 dollar |

| 15% | Allt över 9 275 dollar, upp till 37 650 dollar |

| 25% | Allt över 37 650 dollar, upp till 91 150 dollar |

| 28% | Allt över 91 150 dollar, upp till 190 150 dollar. |

| 33% | Allt över 190 150 dollar, upp till 413 350 dollar. |

| 35% | Allt över 413 350 dollar, upp till 415 050 dollar. |

| 39.6% | Allt över 415 050 dollar |

Alla inkomster är inte skattepliktiga

Vanligtvis använder regeringen en persons bruttoinkomst för att avgöra hur mycket personen ska beskattas. En persons bruttoinkomst är varje dollar som han eller hon har tjänat under ett år.

Det finns dock vissa typer av inkomster som staten inte kan ta ut som en del av inkomstskatten.

Avdrag

Avdrag är vissa typer av kostnader som staten inte beskattar. Staten minskar (eller "drar av") dessa kostnader från en persons bruttoinkomst. Detta innebär att staten beskattar personen på mindre inkomster.

Det finns många olika typer av avdrag. Det finns vissa avdrag som alla som betalar skatt kan göra. Om en person till exempel har betalat för att flytta, betalat in till en pensionsfond eller betalat räntor på studielån kan han eller hon dra av dessa kostnader från sin bruttoinkomst. Staten kommer inte att beskatta dessa kostnader.

Den federala regeringen ger också ett standardavdrag till de flesta människor som betalar inkomstskatt. År 2015 var till exempel standardavdraget för en ensamstående person 6 300 dollar. Regeringen beskattar inte detta belopp.

Ibland har människor andra avdrag som tillsammans blir mer än standardavdraget. Dessa kan också användas för att minska den inkomst som staten kan beskatta en person på.

Personliga undantag

Den federala regeringen tillåter varje person som deklarerar att göra ett skatteavdrag som kallas "personligt undantag". När Förenta staternas kongress skapade skatteregler 1954 ansåg de att en viss summa pengar inte skulle beskattas så att en person kunde använda dessa pengar till mat, boende och andra grundläggande behov. År 2015 var det personliga undantaget för en person 4 000 dollar. De flesta människor kan ta ytterligare ett undantag för sin make/maka och ytterligare ett för varje barn i hemmet.

Statliga avdrag

Många delstater har sina egna avdrag. Om en person i Massachusetts till exempel betalar hyra till en hyresvärd kan han eller hon dra av hälften av hyran (upp till 3 000 dollar) från den inkomst som staten kan beskatta honom eller henne på.

Krediter

Den federala regeringen erbjuder också skattelättnader. Detta innebär att om en person spenderar pengar på vissa saker och uppfyller alla regler för kreditprogrammet kan krediten uppgå till 35 procent av de kvalificerade utgifterna, beroende på din justerade bruttoinkomst. Child and Dependent Care Credit är till exempel till för föräldrar som arbetar, men som måste betala över 3 000 dollar per år för att någon ska ta hand om deras barn medan de själva arbetar. Varje kredit har många olika regler som människor måste uppfylla. Men om de uppfyller dem kommer den federala regeringen att dra av 3 000 dollar från deras skatt för att hjälpa föräldrarna att fortsätta arbeta.

Skattedeklaration

Varje år måste de flesta människor i USA lämna in en rapport om sin inkomst för året, sina avdrag, krediter och andra särskilda skattefrågor. Denna rapport kallas skattedeklaration. Skattedeklarationen hjälper till att räkna ut vad en person kan vara skyldig staten i skatt. Om en person å andra sidan har betalat sina skatter bit för bit kan staten vara skyldig honom eller henne pengar. Detta kallas för en skatteåterbäring.

Vanligtvis ska alla skattedeklarationer lämnas in senast den 15 april. Men på grund av helgdagar i Washington, D.C. , kan "skattedagen" ibland infalla några dagar senare.

Status för inlämning av ansökan

Det finns fem olika sätt för en person eller ett par att lämna in sin skattedeklaration:

- Ensamstående: Personer som inte är gifta och som inte passar in i någon av de andra fem kategorierna.

- Gifta som deklarerar gemensamt: Ett gift par kan lämna in en enda skattedeklaration om de vill. Båda personerna skriver sina inkomster och andra uppgifter på samma skatteblankett. Detta brukar kallas "gemensam deklaration".

- Gifta som deklarerar separat: Ett gift par kan lämna in två olika skattedeklarationer, en för varje person, om de vill betala sina skatter separat.

- Huvudman för hushållet: En person kan ansöka på detta sätt om han eller hon inte är gift, betalar de flesta av kostnaderna för sitt hem och en viss typ av släkting bodde med honom eller henne under mer än hälften av det senaste året.

- Kvalificerad änkling med underhållsberättigat barn: Om en persons make/maka dog under skatteåret kan personen fortfarande lämna in en gemensam deklaration som om maken/makan fortfarande levde. En änkling kan endast göra detta under det år då maken dog.

Ibland passar en person in i mer än en av dessa kategorier. I så fall får de lämna in sina deklarationer i den kategori som gör att de betalar minst skatt.

Betydelse

Det är viktigt att ha status som deklarant eftersom många saker förändras beroende på vilken status en person har för att deklarera sina skatter. Till exempel:

- Skatteklasser och marginella inkomstskattesatser är olika för varje status.

- Standardavdraget skiljer sig åt för olika skattestatusar.

- Personer i vissa skatteklasser kan inte vara berättigade till vissa avdrag och skattelättnader.

- En persons deklarationsstatus kan påverka om han eller hon överhuvudtaget måste lämna in en skattedeklaration.

Exempel på en skatteberäkning

Här är ett grundläggande exempel på hur en person kan räkna ut vad han eller hon ska betala i skatt, baserat på sin inkomst, sin status som deklarationsskyldig och sina avdrag.

- Bruttoinkomst (totalt): 20 000 dollar

- Status för inlämning:

- Avdrag: Standardavdrag (6 300 dollar) och ett personligt undantag (4 000 dollar).

Först måste personen räkna ut sin beskattningsbara inkomst. Detta är den inkomst som staten kan beskatta. Den omfattar inte avdrag, eftersom staten inte beskattar dessa. För att få fram sin beskattningsbara inkomst måste personen dra av sina avdrag från sin bruttoinkomst. Med andra ord:

20 000 dollar (bruttoinkomst) - 6 300 dollar (standardavdrag) - 4 000 dollar (personligt undantag) = 9 700 dollar beskattningsbar inkomst.

Nu kan personen använda sig av listor över skatteklasser och marginalskattesatser för att räkna ut vad han eller hon är skyldig i skatt. Här är de skatteklasser och marginalskattesatser som gäller för den här personen:

| Skatteklass | Marginalskattesats | Vilket innebär att... | En person måste betala denna skattesats: | För denna del av deras inkomst ENDAST: |

| $0 - $9,275 | 10% | 10% | Allt mellan 0 och 9 275 dollar | |

| $9,276 - $37,650 | 15% | 15% | Allt över 9 275 dollar, upp till 37 650 dollar |

- Av 9 700 dollar i beskattningsbar inkomst:

- De första 9 275 dollar kommer alltid att beskattas med 10 %. $9,275 x 10% = $927.50.

- Personen har en inkomst på 425 dollar över 9 275 dollar. Dessa 425 dollar kommer att beskattas med 15 %. $425 x 15% = $63.75

- Den totala inkomstskatten är 927,50 $ + 63,75 $ = 991,25 $.

Denna person betalar endast 4,9 % av sin bruttoinkomst (totalinkomst) till staten i inkomstskatt.

Vad den federala inkomstskatten betalar för

Enligt Vita huset spenderade USA:s regering 2014 människors federala inkomstskatter på dessa saker:

| Procentuell andel | Utgifterna för | Till exempel |

| 27.49% | Medicare och Medicaid (hjälp att betala sjukvårdskostnader för äldre före detta arbetstagare och för mycket fattiga, ofta funktionshindrade personer). | |

| 23.91% | Nationellt försvar | Försvar av landet, betalning av soldaternas löner, betalning av nya vapen till den amerikanska militären. |

| 18.17% | Trygghet i arbete och familj | Program som ger gratis mat, skattelättnader och annan hjälp till fattiga familjer. |

| 9.07% | Nettoränta | Det totala räntebeloppet som USA har betalat till andra länder som har gett USA lån. |

| 5.93% | Veteranförmåner | Betalar för hälsovård, bostadslån, pensioner, utbildning och hjälp med funktionshinder för veteraner. |

| 3.59% | Utbildning och yrkesutbildning | Finansiellt stöd (som hjälper studenterna att betala för universitetet), arbetsträningsprogram, specialutbildning. |

| 2.00% | Invandring, brottsbekämpning och rättskipning | Säkerställande av gränserna, betalning av rättegångskostnader och andra domstolsrelaterade kostnader. |

| 1.85% | Internationella frågor | Utgifter för humanitärt bistånd till andra länder, utgifter för USA:s ambassader runt om i världen. |

| 1.64% | Naturresurser, energi och miljö | Kontrollera föroreningar, producera energi, göra miljön renare. |

| 1.13% | Utgifter för vetenskap, vetenskaplig forskning och rymdprogrammet | |

| 0.97% | Pengar som betalas ut till jordbrukare för att hjälpa dem att odla grödor; jordbruksforskning; skördeförsäkringar. | |

| 0.43% | Samhälls-, områdes- och regional utveckling | Spendera pengar på saker som gör samhällen starkare, som att bygga bostäder och samhällscenter. |

| 0.39% | Åtgärder vid naturkatastrofer | Kostnader för att hjälpa amerikaner (och amerikanska företag) som har överlevt en större naturkatastrof. |

| 3.42% | Andra statliga program | Alla andra statliga program, som att kontrollera handeln och få staten att fungera. |

·

Federala inkomstskatter bidrar till att fattiga barn kan få sjukvård genom Medicaid.

·

De hjälper till att betala soldater som dessa brandmän från marinkåren.

·

De hjälper till att betala FBI och andra federala brottsbekämpande organ.

·

De betalar för förmåner för veteraner som denna veteran från Irakkriget.

·

De betalar för att EPA ska städa upp föroreningar som denna.

Vad statlig och lokal inkomstskatt betalar för

Varje delstat får bestämma var den inkomstskatt som den tar ut (inkomstskatteintäkterna) ska användas. Olika stater använder dessa pengar till olika saker vid olika tidpunkter.

Utbildning och hälsovård

I en rapport från 2015 undersöktes vad varje stat använde sina inkomstskatteintäkter till. Den visade att de flesta av statens inkomstskattepengar gick till utbildning och hälsovård.

Mer specifikt spenderade staterna mer än hälften av sina inkomstskatteintäkter på tre olika saker:

- Offentliga grundskolor och gymnasieskolor. Staten och kommunerna måste tillsammans betala 90 % av kostnaderna för offentliga skolor. Det handlar bland annat om att betala lärare, köpa böcker och betala för allt annat som skolorna behöver. I genomsnitt betalade delstaterna en fjärdedel av sina inkomstskatteintäkter till offentlig utbildning.

- Högre utbildning. Staterna betalade omkring 13 % av sina inkomstskatteintäkter för att stödja folkhögskolor, statliga (offentliga) universitet och yrkesskolor.

- Hälso- och sjukvård. Delstaterna måste hjälpa den federala regeringen att betala för vissa hälsovårdsprogram, som Medicaid. Dessa program hjälper till att bekosta sjukvård för fattiga människor, äldre och personer med funktionshinder. Staterna använde ungefär 16 % av sina inkomstskatteintäkter till dessa program.

Andra saker

I rapporten från 2015 konstaterades att delstaterna använde den andra hälften av sina inkomstskatteintäkter till många olika saker. Här är några exempel.

Transporter står för cirka 5 % av delstaternas utgifter. Inkomstskatterna betalar för många saker, t.ex:

- Byggande av vägar, motorvägar och broar

- Säkerställa att vägar och broar är säkra och reparera dem.

- Kollektivtrafik

- Rengöring av snö och is från vägarna under vintern för att göra dem säkra att köra på.

Staterna lägger cirka 4 % av sina inkomstskatteintäkter på korrigeringar. Med dessa inkomstskatter betalas bland annat följande:

- Fängelser (inklusive betalning av vakter och kostnader för att hålla fångarna inlåsta på ett säkert sätt).

- Behandlingsprogram i fängelse (t.ex. för personer med missbruk).

- Utbildnings- och arbetsträningsprogram i fängelse

- Program för barn som begår brott

Andra "offentliga tjänster"

Många delstater använder också intäkterna från inkomstskatten för att betala för viktiga "offentliga tjänster", som t.ex:

- Allmän säkerhet

- Polismyndigheter, vissa brandkårer och akutsjukvårdstjänster.

- Utrustning för dessa avdelningar, t.ex. ambulanser

- Löner för poliser, brandmän och akutmedicinska tekniker (EMT).

- Sophämtning och gatubelysning

- Gratis offentliga bibliotek och offentliga parker

- Betalning av de kostnader som krävs för att hålla statsförvaltningen igång, inklusive betalning av löner till statsanställda.

Inkomstskatter bidrar till att broar som Brooklyn Bridge i New York är säkra och repareras när de behöver det.

Polisen betalas ofta med statliga eller lokala inkomstskatter.

Grafer

· Håll muspekaren över varje foto för att se etiketten. Klicka på bilden för att göra den större.

·

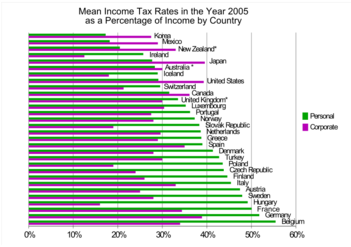

Diagram som visar hur USA:s genomsnittliga inkomstskattesatser (i grönt) förhåller sig till andra länders

·

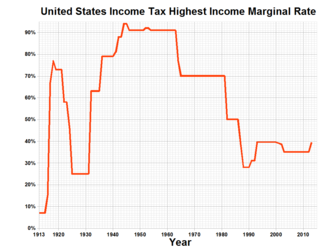

Diagram som visar hur skattesatsen för den högsta inkomstklassen har förändrats mellan 1913 och 2013.

·

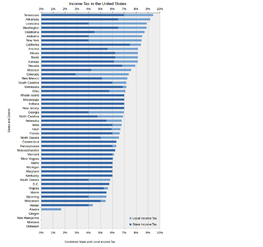

Diagram som visar de genomsnittliga inkomstskattesatserna i delstaterna (mörkblått) och de lokala skattesatserna i dessa delstater (ljusblått) (2014).

·

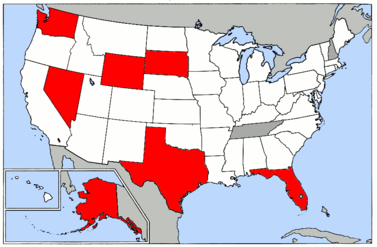

Delstater utan inkomstskatt

Frågor och svar

F: I vilka länder är människor skyldiga att betala inkomstskatt?

S: I USA är man skyldig att betala inkomstskatt.

F: Vem måste man betala inkomstskatt till?

S: Människor i USA måste betala inkomstskatt till den amerikanska regeringen, de flesta delstatsregeringar och många lokala myndigheter.

F: Vad avgör hur mycket inkomstskatt man måste betala?

S: Hur mycket inkomstskatt man måste betala baseras på hur mycket pengar man tjänar.

F: Kan man undvika att betala inkomstskatt?

S: Man kan inte undvika att betala inkomstskatt i USA om man tjänar en viss summa pengar.

F: Får lokala myndigheter i USA ta ut inkomstskatt?

S: Lokala myndigheter i USA har rätt att ta ut inkomstskatt från medborgarna.

F: Är inkomstskatt en federal skatt eller en delstatsskatt?

S: Inkomstskatten i USA är både en federal skatt och en delstatsskatt.

F: Måste människor i USA bara betala inkomstskatt en gång om året?

S: Nej, människor i USA måste betala inkomstskatt under hela året, antingen genom löneavdrag eller kvartalsvisa uppskattade betalningar.

Sök